Bonus untuk karyawan terbagi dalam beberapa jenis, seperti Bonus Retensi, Bonus Tahunan, Bonus Akhir Tahun, dan Tantiem. Pemberian bonus bertujuan untuk memotivasi karyawan dalam bekerja dan mendukung keberhasilan perusahaan.

Selain gaji pokok, bonus juga dikenakan pajak. Oleh karena itu, perusahaan yang memberikan bonus harus menghitung dan memotong PPh 21 atas bonus karyawan sesuai dengan ketentuan perpajakan yang berlaku.

Oleh karena itu, penting untuk memahami ketentuan pajak yang berlaku. Simak panduan lengkap mengenai pajak bonus karyawan beserta perhitungannya.

Dasar Hukum PPh 21 atas Bonus Karyawan

Bonus karyawan adalah penghasilan pegawai tetap yang bersifat tidak teratur, diterima sekali dalam setahun atau dalam periode lainnya. Hal ini sesuai dengan Pasal 1 Ayat 16 Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016.

Pembayaran bonus karyawan tidak bersifat wajib. Namun, jika dari awal telah dicantumkan dalam Perjanjian Kerja, maka perusahaan yang tidak memberikannya dianggap melanggar hukum.

Besaran bonus ditetapkan secara mandiri oleh perusahaan dan diatur dalam perjanjian kerja.

Bonus-bonus dari perusahaan, seperti bonus akhir tahun, tidak bebas pajak. Sebagai bagian dari penerimaan karyawan, bonus ini dikenakan PPh 21. Hal ini diatur dalam Peraturan DJP No. PER-31/PJ/2009 yang menyatakan bahwa bonus dan tunjangan merupakan objek PPh pasal 21 dan akan dipotong sesuai peraturan yang berlaku.

Baca Juga: Bagaimana Ketentuan THR Pensiunan PNS dan Teknis Pencairannya

Jenis bonus Karyawan

Ada beberapa jenis bonus yang umumnya diberikan perusahaan kepada karyawannya, di antaranya:

Bonus Kinerja

Bonus kinerja, atau performance bonus, diberikan berdasarkan kinerja karyawan sesuai dengan penilaian dan skala yang ditetapkan oleh perusahaan. Biasanya, bonus ini diberikan setahun sekali atau dua kali, tergantung kebijakan perusahaan.

Contoh: PT Lawencon Internasional melakukan penilaian kinerja karyawan dua kali setahun, yaitu di pertengahan dan akhir tahun. Pada penilaian akhir tahun, Tuan A mendapatkan skor 4 yang memenuhi ekspektasi perusahaan, sehingga ia berhak menerima bonus kinerja.

Bonus Tahunan

Bonus tahunan diberikan kepada karyawan pada akhir tahun fiskal sebagai hasil dari kinerja perusahaan. Besarnya bonus ini bervariasi tergantung kebijakan perusahaan terkait profitabilitas dan pencapaian target.

Contoh: PT Lawencon Internasional berhasil mencapai target dan memperoleh profit melebihi yang diharapkan, sehingga memberikan bonus tahunan kepada karyawannya.

Bonus Referral

Bonus referral diberikan ketika karyawan merekomendasikan seseorang yang kemudian direkrut oleh perusahaan.

Contoh: PT Lawencon Internasional sedang mencari karyawan berpengalaman, dan Tuan A merekomendasikan seseorang yang kemudian diterima bekerja. Tuan A menerima bonus referral atas rekomendasinya.

Bonus Penghargaan

Bonus penghargaan diberikan atas pencapaian khusus yang tidak berkaitan langsung dengan kinerja keuangan perusahaan.

Contoh: PT Lawencon Internasional memberikan bonus penghargaan kepada Tuan A karena berhasil menciptakan produk inovatif yang tidak dimiliki oleh kompetitor.

Bonus Hari Raya

Bonus Hari Raya diberikan pada momen hari besar keagamaan sesuai dengan kepercayaan karyawan.

Contoh: PT Lawencon Internasional memberikan THR (Tunjangan Hari Raya) bagi karyawan yang merayakan Hari Raya dan bonus Natal bagi karyawan yang merayakan Natal.

Bonus Retensi

Bonus retensi diberikan kepada karyawan yang sudah bekerja dalam jangka waktu tertentu sebagai bentuk apresiasi atas pengabdiannya.

Contoh: Tuan A telah bekerja di PT Lawencon Internasional selama 5 tahun dengan kinerja yang baik. Pada tahun kelimanya, ia menerima bonus retensi sebagai bentuk penghargaan dari perusahaan.

Bonus Tantiem

Bonus tantiem diberikan kepada pegawai level direksi dan komisaris berdasarkan keuntungan yang diperoleh perusahaan. Tantiem berbeda dengan dividen, yang pembagiannya berdasarkan proporsi kepemilikan saham.

Contoh: Tuan A, seorang direksi di PT Lawencon Internasional, menerima bonus tantiem sejumlah tertentu dari laba bersih perusahaan tahun ini.

Baca Juga: Apa Saja Komponen PPh 21? Mari Simak Komponen Perhitungan PPh 21

Tarif PPh 21 atas Bonus

Besaran tarif PPh 21 atas bonus berpatokan pada tarif progresif pajak penghasilan dalam UU HPP, yaitu sebagai berikut ini:

| Penghasilan Kena Pajak | Tarif PPh 21 Atas Bonus |

| Sampai dengan Rp60.000.000 | 5% |

| Di atas Rp60.000.000 sampai dengan Rp250.000.000 | 15% |

| Di atas Rp250.000.000 sampai dengan Rp500.000.000 | 25% |

| Di atas Rp500.000.000 sampai dengan Rp5.000.000.000 | 30% |

| Di atas Rp5.000.000.000 | 35% |

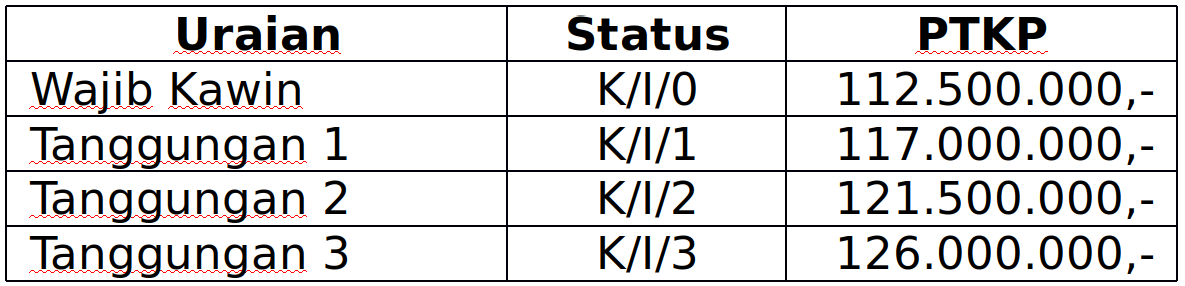

Ketentuan Penghasilan Tidak Kena Pajak (PTKP)

Sebelum menghitung PPh 21 bonus, perlu untuk ketahui ketentuan Penghasilan Tidak Kena Pajak (PTKP) terlebih dahulu.

Penghasilan Tidak Kena Pajak ini harus dikurangi terlebih dahulu sebelum mengurangi pajak yang sebenarnya. Berikut ini tabel lengkap penghasilan tidak kena pajak untuk Anda ketahui:

-

PTKP Wajib Pajak Tidak Kawin (TK)

-

Ketentuan PTKP Tidak Kawin

-

PTKP Wajib Pajak Kawin

-

Ketentuan PTKP Kawin

-

PTKP Wajib Pajak Kawin, penghasilan istri dan suami digabung

-

PTKP Keluarga

Catatan:

-

Tunjangan PTKP untuk anak atau tanggungan maksimal 3 orang

-

TK: Tidak Kawin

-

K: Kawin

-

K/I: Kawin dan penghasilan pasangan digabung

Baca Juga: Perhitungan PPh 21 Tanpa NPWP: Panduan Lengkapnya

Contoh Perhitungan PPh 21 Gaji dan Bonus

Pak Basuki bekerja sebagai marketing di perusahaan XYZ, dengan gaji per bulan Rp8.000.000 serta mendapatkan bonus tahunan penjualan sebesar Rp30.000.000.

Dengan istri yang tidak bekerja dan 2 orang anak yang masih menjadi tanggungannya, maka berapa pajak atas bonus yang harus dibayarkan Pak Basuki?

Dari tabel di atas bisakah Anda menemukan kategori Penghasilan Tidak Kena Pajak atau PTKP Pak Basuki? Beliau termasuk dalam tabel 2, karena sudah menikah.

Karena sudah berkeluarga dan memiliki 2 orang anak, maka Pak Basuki termasuk dalam kategori Tanggungan 2 atau K2 dalam tabel tersebut.

Nah, setelah kita mendapatkan PTPK Pak Basuki, kita bisa menghitung berapa pajak penghasilan yang akan dibayarkan oleh beliau. Simak tabel perhitungan di bawah ini.

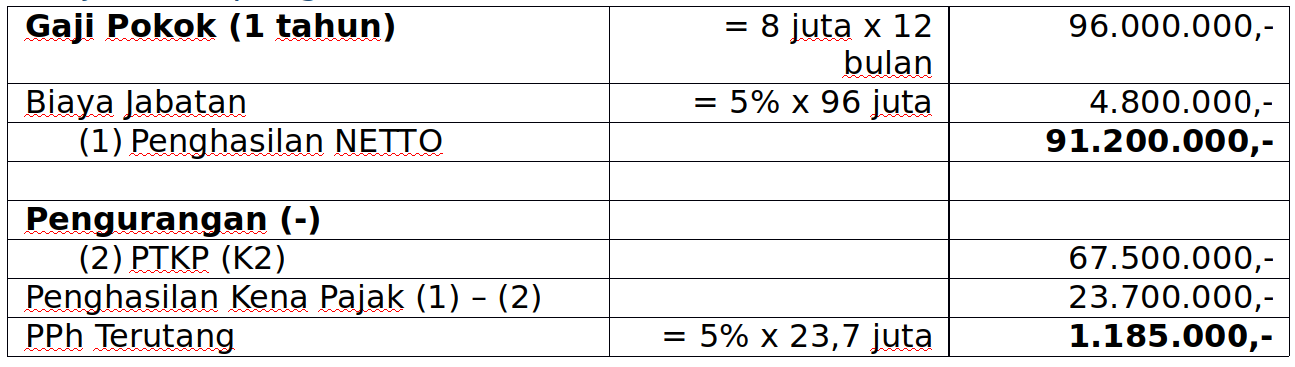

Pertama kita hitung dulu pajak atas penghasilannya saja:

Jadi, PPh atas penghasilan Bapak Basuki adalah Rp1.185.000 per tahun. Sedangkan untuk perhitungan pajak atas bonusnya sebagai berikut:

PPh atas gaji Bapak Basuki saja adalah sebesar Rp1.185.000 per tahun. Jika dengan penghasilannya ditambah dengan bonus, maka PPh atas gaji dan bonus adalah sebesar Rp2.610.000.

Untuk menghitung Pajak Penghasilan atas Bonus Bapak Basuki kita kurangi Rp2.610.000 dengan Rp1.185.000 dan mendapatkan hasil Rp1.425.000. Inilah jumlah yang harus disetorkan Pak Basuki ke kantor pajak.

Baca juga: Cara Menghitung Bonus Akhir Tahun Bagi Karyawan di Perusahaan

Perhitungan PPh 21 Lebih Mudah dengan Payroll Service

Bagi Anda yang bertanggungjawab terhadap perhitungan payroll perusahaan, penting bagi Anda untuk mengetahui bagaimana cara menghitung pajak penghasilan atas bonus akhir tahun.

Jika ingin memilih lebih fokus dalam mengembangkan bisnis Anda sendiri, menggunakan jasa Payroll Service adalah pilihan yang tepat. Salah satu penyedia Payroll Service yang sudah terpercaya adalah LinovHR.

Payroll Service LinovHR diisi oleh konsultan yang sudah expert terkait perhitungan payroll di dalam perusahaan.

LinovHR berperan sebagai pihak ketiga yang mengatur dan mengelola payroll perusahaan Anda, termasuk perhitungan pajak bonus akhir tahun.

Semua perhitungan payroll termasuk PPh 21 sudah terkalkulasi secara otomatis menggunakan bantuan Modul Payroll LinovHR. Anda tinggal mengawasi dan terima jadi.

Masih penasaran dengan manfaat lainnya terkait Payroll Service LinovHR?

Jadwalkan demo gratis Payroll Service LinovHR untuk mengetahui lebih lanjut!