Istilah sistem pembayaran gaji yang mungkin sudah kita kenal dengan sebutan payroll. Seiring dengan berkembangnya teknologi, sistem payroll bertransformasi hingga menjadi payroll online yang banyak digunakan oleh perusahaan.

Payroll adalah sistem penggajian karyawan menggunakan bantuan dari software aplikasi yang terhubung dengan akses internet. Jadi pembayaran gaji dapat dilakukan secara otomatis dan meminimalisir kesalahan dalam perhitungan.

Proses payroll memanfaatkan sistem payroll agar memudahkan HRD melakukan perhitungan gaji mencakup gaji pokok, tunjangan transportasi, uang makan, dan uang lembur.

Bagaimana sebenarnya payroll bekerja dan apa keuntungannya bagi perusahaan? Temukan informasinya di bawah ini!

Apa itu Payroll

Payroll adalah sistem administrasi keuangan yang mengelola pembayaran gaji kepada karyawan secara rutin dalam periode tertentu. Proses ini mencakup tidak hanya pembayaran gaji, tetapi juga potongan dan tunjangan yang seharusnya diterima oleh pekerja.

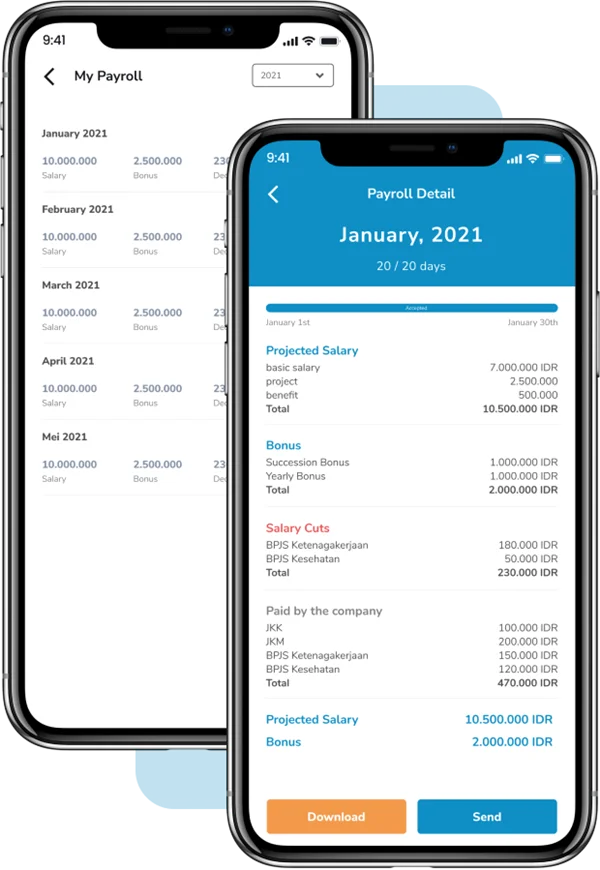

Di dalam payroll, karyawan mendapatkan rincian tentang berbagai komponen upah, seperti gaji pokok, penggantian biaya makan dan perjalanan, bonus, serta iuran BPJS. Informasi ini biasanya disajikan dalam slip gaji bulanan.

Dibandingkan dengan metode perhitungan dan transfer manual, sistem penggajian membuat proses penggajian jauh lebih efisien, terutama bagi perusahaan dengan jumlah karyawan yang banyak.

Komponen Payroll

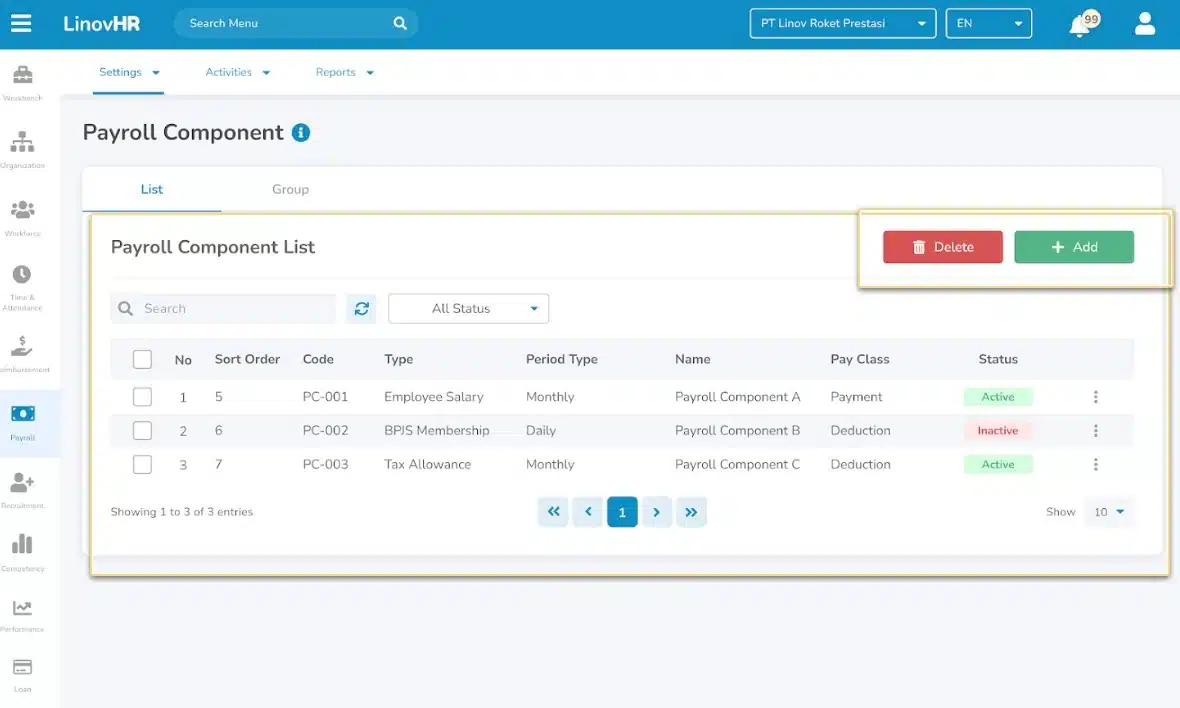

Administrasi melalui payroll meliputi berbagai komponen yang penting dalam proses pembayaran gaji dan manfaat karyawan di perusahaan Anda.

Berikut adalah komponen-komponen tersebut yang dapat dihitung secara otomatis melalui sistem administrasi:

1. Gaji Pokok

Gaji pokok adalah salah satu komponen gaji yang beragam nilainya tergantung pada jabatan dan tanggung jawab pekerjaan. Sistem administrasi yang tepat akan memudahkan perhitungan gaji bersih berdasarkan gaji pokok.

2. Tunjangan

Tunjangan merupakan komponen tetap lain yang harus dimasukkan ke dalam komponen gaji, termasuk tunjangan khusus seperti hari raya atau tunjangan harian seperti tunjangan absensi dan transport sesuai kebijakan perusahaan.

3. Pajak Penghasilan

payroll yang baik juga memudahkan perhitungan potongan pajak penghasilan bulanan sesuai dengan ketentuan yang berlaku, seperti yang diatur dalam Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016.

4. Potongan Jaminan Sosial dan Kesehatan

Setiap karyawan biasanya didaftarkan untuk mendapatkan jaminan sosial dan kesehatan, seperti BPJS Ketenagakerjaan dan BPJS Kesehatan. Sistem administrasi memudahkan proses pemotongan iuran ini secara otomatis.

Dengan skala bisnis yang terus berkembang, penggunaan payroll sangat membantu dalam mengelola proses administrasi keuangan dengan cepat dan efisien.

Integrasi dengan rekening perusahaan juga memungkinkan pembayaran gaji karyawan dilakukan tanpa harus ke bank setiap bulannya, sehingga mengurangi risiko kesalahan manusia dalam proses bisnis.

Baca Juga: Hukum Perusahaan Menahan Gaji Karyawan, Bolehkah?

Tahapan Proses Payroll

Proses penggajian karyawan dalam perusahaan umumnya terdiri dari tiga tahapan, yaitu pre-payroll, payroll, dan pasca-payroll. Berikut penjelasannya:

1. Pre-Payroll

Pre-Payroll adalah tahapan pertama dalam proses payroll. Pada tahap ini, perusahaan menghitung berbagai aspek seperti cuti, tunjangan, lembur, dan absensi kehadiran kerja.

Perusahaan juga perlu memperhatikan peraturan yang berlaku, seperti kebijakan BPJS Kesehatan, BPJS Ketenagakerjaan, dan perhitungan PPh 21. Kebijakan-kebijakan ini harus disetujui oleh manajemen dan menjadi standar dalam proses penggajian perusahaan.

Selama tahap ini, perusahaan akan mengkalkulasi semua komponen tersebut untuk menentukan jumlah akhir gaji yang akan diterima karyawan pada bulan berjalan.

2. Payroll

Setelah memastikan perhitungan gaji telah akurat untuk setiap karyawan, perusahaan akan melanjutkan proses payroll untuk menghitung gaji bersih. Gaji bersih yang dihitung sudah memperhitungkan pajak dan potongan lainnya.

3. Post-Payroll

Pada tahap ini, divisi HR akan bekerja sama dengan tim keuangan untuk mencatat jumlah uang yang dikeluarkan dalam proses penggajian setiap bulan. Setelah pencatatan selesai, pembayaran gaji akan dilakukan dari rekening perusahaan yang distribusi slip gaji kepada setiap karyawan.

Pemberian slip gaji ini sesuai dengan Peraturan Pemerintah No. 78 Tahun 2015 Pasal 17 Ayat 2, yang mengharuskan pengusaha memberikan bukti pembayaran gaji yang mencantumkan berbagai komponen atau rincian yang diterima pekerja saat gaji dibayarkan.

Selain merupakan kewajiban, slip gaji juga memiliki fungsi penting lainnya. Slip gaji berfungsi sebagai bukti resmi bahwa perusahaan telah memenuhi kewajibannya kepada karyawan dan dapat digunakan sebagai dokumentasi pembayaran oleh tim keuangan.

Manfaat Payroll

Pembayaran gaji karyawan melalui sistem payroll memiliki banyak keuntungan dibandingkan dengan metode manual. Payroll memberikan manfaat signifikan bagi perusahaan maupun karyawan, antara lain:

1. Menghemat Waktu

Manfaat utama penggunaan payroll khususnya bagi HR adalah mempercepat proses perhitungan gaji karyawan. Hal ini karena sistem penggajian yang terintegrasi dengan sistem HRIS, sehingga gaji karyawan dapat otomatis sesuai kehadiran karyawan.

2. Penyimpanan Data Otomatis

Sistem payroll dapat memudahkan penyimpanan data gaji karyawan secara otomatis. Jika perusahaan Anda masih menggunakan administrasi manual, Anda pasti tahu betapa banyak waktu, kertas, dan ruang penyimpanan yang diperlukan.

Hal ini bisa menimbulkan risiko kerugian jangka panjang. Sebaliknya, dengan sistem payroll, semua data dapat diatur secara otomatis dan disimpan dalam server khusus dengan keamanan yang terjamin.

3. Laporan gaji bulanan

Sistem payroll dapat memberikan laporan gaji bulanan secara detail mengenai potongan untuk pajak, BPJS, serta jumlah gaji bersih yang akan diterima karyawan setiap bulannya.

Selain itu, dengan sistem ini, karyawan dapat lebih mudah memahami slip gaji mereka, karena slip tersebut akan dikirim langsung oleh perusahaan ke email masing-masing karyawan.

4. Data Terintegrasi

Semua data yang diperlukan untuk perhitungan gaji, seperti identitas karyawan, presensi, lembur, absen, izin cuti, dan data lainnya, terintegrasi dalam sistem payroll. Hal ini memudahkan HR dan perusahaan dalam manajemen data karyawan secara efisien.

5. Meminimalkan Human Error

Dengan perhitungan yang dilakukan secara sistematis melalui sistem penggajian, risiko terjadinya human error sangat kecil. Asalkan data yang dimasukkan ke dalam sistem payroll telah diverifikasi kebenarannya, output yang dihasilkan akan akurat.

Namun, staf terkait tetap perlu melakukan monitoring untuk mengantisipasi potensi kesalahan yang mungkin timbul akibat masalah pada sistem penggajian atau tindakan dari pihak yang tidak bertanggung jawab.

Baca juga: Program Payroll Solusi Selesaikan Kesalahan Saat Siklus Penggajian

Metode Perhitungan Payroll Karyawan

Saat melakukan pembayaran gaji, setiap perusahaan memiliki metode dan perhitungannya sendiri sesuai dengan kebutuhan tiap perusahaan.

Tetapi, setiap perusahaan harus mematuhi tentang aturan perhitungan gaji karyawan yang telah ditetapkan pemerintah.

Terdapat 3 metode yang harus diperhatikan oleh perusahaan. Apa saja metodenya?

1. Metode Netto

Metode net adalah sistem penggajian merupakan di mana gaji yang diterima karyawan sudah dipotong pajak penghasilan (PPh 21) serta iuran jaminan sosial seperti BPJS Kesehatan dan Ketenagakerjaan.

Dengan metode ini, perusahaan bertanggung jawab untuk menghitung besaran pajak yang harus dibayar dan juga menyetorkan iuran jaminan sosial bagi karyawan.

Sehingga karyawan otomatis akan menerima gaji bersih dan tidak perlu lagi menghitung besaran potongan pajak dan jumlah iuran.

Penerapan metode netto ini bisa dikatakan cukup memberatkan bagi sebagian perusahaan. Karena mereka harus melakukan pemotongan, perhitungan, dan membayar pajak dari setiap gaji karyawan.

Tetapi dengan bantuan aplikasi perhitungan gaji seperti dari LinovHR, sistem penggajian dengan metode netto akan sangat mudah dilakukan.

2. Metode Gross

Berbeda dengan metode netto, pada metode gross ini para karyawan harus melakukan perhitungan dan pembayaran sendiri jumlah besaran pajak.

Karena dalam metode ini, perusahaan akan memberikan gaji tanpa melakukan perhitungan pemotongan gaji serta membayar iuran jaminan sosial.

Sehingga, perusahaan yang menerapkan metode ini mengharuskan karyawannya untuk mandiri dalam memotong, menghitung, dan membayar potongan gaji serta iuran jaminan sosialnya.

3. Metode Gross Up

Untuk metode gross up, perusahaan akan memberikan tunjangan pada gaji karyawan sesuai dengan jumlah pajak atau pembayaran iuran jaminan sosial seperti BPJS Kesehatan dan Ketenagakerjaan.

Jadi dapat disimpulkan bahwa, perusahaan yang menggunakan metode gross up akan menanggung seluruh biaya pajak dan iuran dengan menyertakan tunjangan pajak pada gaji yang diberikan.

Tetapi, setiap karyawan wajib untuk membayar kewajiban pajaknya secara mandiri. Setelah karyawan membayar kewajiban pajak, mereka harus melaporkannya kepada perusahaan.

Dari ketiga metode diatas, masing-masing metode pastinya memiliki kelebihan dan kekurangannya masing-masing.

Jadi, perusahaan bisa menentukan metode apa yang paling cocok untuk diterapkan saat perhitungan dan pembayaran gaji.

Hitung Mudah Penggajian Karyawan dengan Software LinovHR

[advertisement id=”2″]

Menghitung gaji karyawan bisa menjadi tugas yang cukup rumit. Ada banyak komponen gaji yang harus diperhitungkan, sehingga bisa memakan waktu cukup lama.

Kesalahan dalam perhitungan tidak hanya merugikan karyawan tetapi juga dapat menyebabkan kerugian bagi perusahaan.

Namun, dengan menggunakan sistem payroll untuk menghitung gaji karyawan, perusahaan akan lebih mudah dalam memberikan gaji yang akurat.

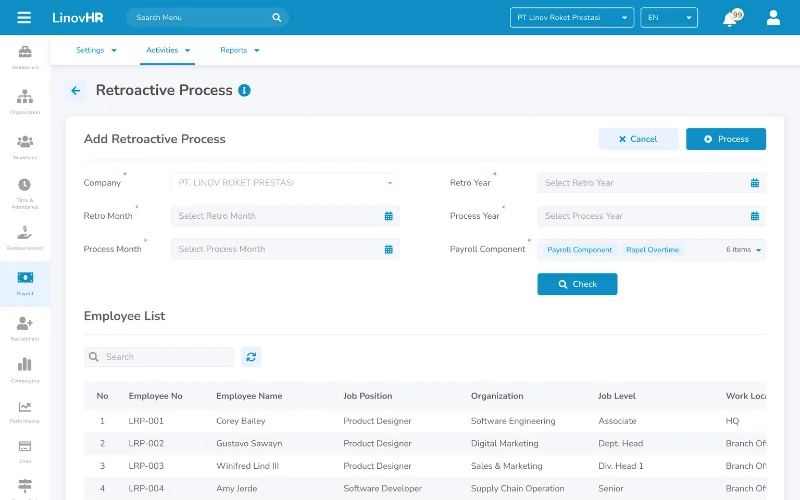

Software Payroll dari LinovHR dapat membantu perusahaan mengotomatisasi perhitungan dan penjadwalan penggajian karyawan.

Selain itu, terdapat kalkulator yang selalu diperbarui sesuai dengan regulasi terbaru, sehingga perusahaan tidak perlu khawatir tentang pajak karyawan.

Kunjungi LinovHR dan dapatkan demonya secara gratis di tiga bulan pertama Anda. Agar mampu menemukan solusi penggajian yang tepat untuk perusahaan.